ワンポイント税務

-

2021年8月号 ❝知って損はない❞相続税の応用知識

知って損はない相続税の応用知識についてご紹介します。

①立て続けの相続で二重に相続税が生じる場合は一部税額が軽減される(相次相続控除)

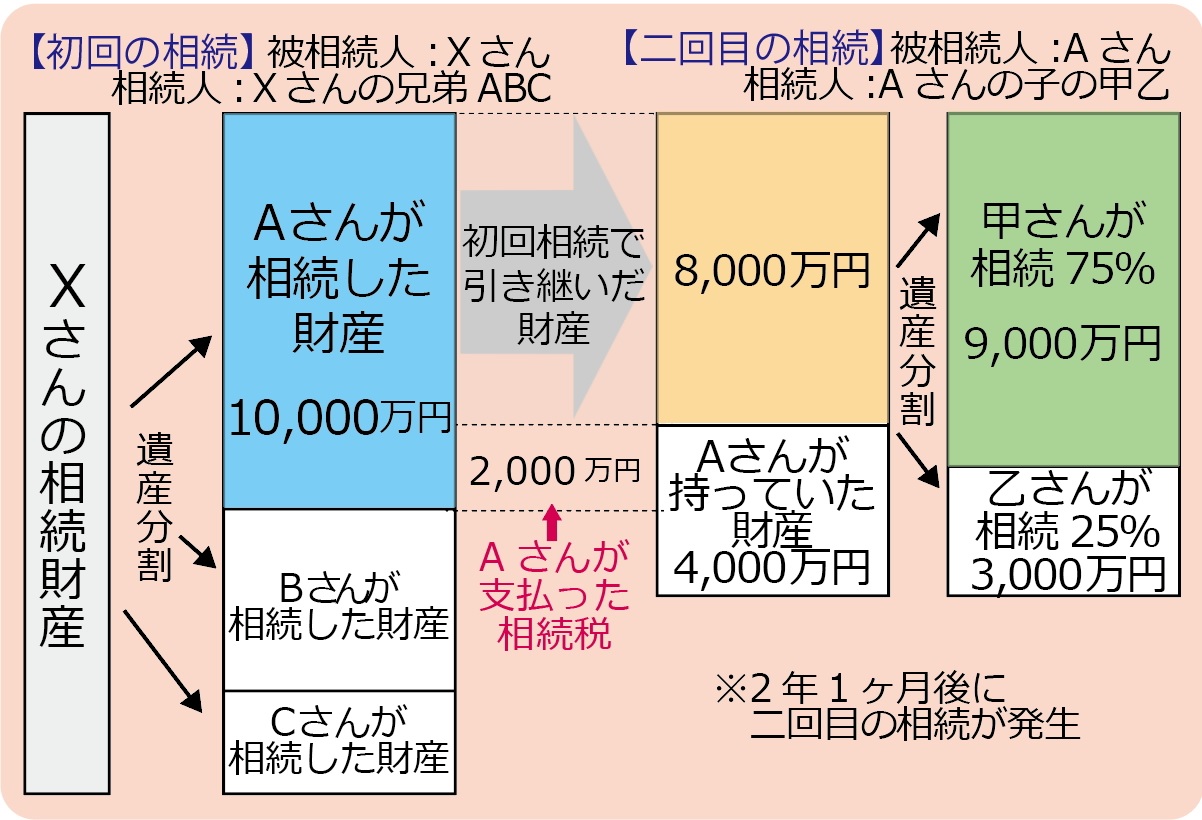

短い期間で相次いで相続が生じることがあります。例えば、初回の相続人が兄弟である場合に、その後すぐ当該相続人の兄弟が亡くなるケースなどです。この場合のように、短期間のうちに同じ財産に対して2度相続税が課せられるのは酷ですので、一定の額について相続税の控除が認められており、これを相次相続控除といいます。ポイントは以下のとおりです。

●初回の相続から10年以内に発生した相続が対象

●初回の相続人において、二回目の被相続人(亡くなった人)が相続税を払っている

●初回の相続から時間が経過する程、税金の軽減額は少なくなる

●二回目の相続において、法定相続人であること

この控除額の計算は以下のとおりです。

相次相続控除額=

A × C /(B-A) × D / C × (10-E)/ 10

※下線部分は100/100が上限

A:今回の被相続人が前の相続で負担した相続税

B:同様に前の相続で取得した純資産価額

(相続財産の価額±債務及び葬式費用の金額等)

C:今回の相続や遺贈、相続時精算課税に係る贈与によって財産を取得した全員の純資産価額の合計額

D:今回の相続人の純資産価額

E:二回の相続までの期間(1年未満は切り捨て)

これだけでは分かりにくいと思いますので、以下のイメージ図と計算例をご覧ください。

すなわち、上記と右上の例でいうと二回目の相続の相続人である甲さんと乙さんはそれぞれ、1200万円と400万円の税額軽減が得られ、二回目の相続税の金額から控除されることになります。なお、相次相続控除は初回の相続で相続税を支払っていることが前提となるため、配偶者特例などの適用により初回相続時に税金を支払っていないケースでは、当該控除は使えません。

計算例

甲さんの相次相続控除額=

2,000万円 × 100/100 (注) × 9,000万円 / 12,000万円 × 8年/10年 = 1,200万円

乙さんの相次相続控除額=

2,000万円 × 100/100 (注) × 3,000万円 / 12,000万円 × 8年/10年 = 400万円

※イメージ図の事例では、1,200万円/10,000万円 - 2,000万円となり、上限が 100/100であるため。

②相続人の中に障害者や未成年者がいる場合は相続税額が軽減されます(障害者控除・未成年者控除)

相続人に障害者や未成年者がいる場合は、その後の生活費等を確保する等の趣旨から、相続税が一部軽減されます。これを障害者控除、未成年者控除といいます。ここでは、比較的多く目にする障害者控除について概説いたします。要件のポイントは以下になります。

●当該障害者が法定相続人であること

●障害者である相続人が相続財産を取得すること

障害者控除によって軽減される税額は、障害者の区分によって異なり、以下のとおりとなります。

一般障害者の障害者控除の額=

(85歳 - 相続時の障害者の年齢) × 10万円

特別障害者の障害者控除の額=

(85歳 - 相続時の障害者の年齢) × 20万円

※年齢計算に端数があるときは切り上げ

分かりやすいように計算例を以下に示します。

計算例

被相続人が父、相続人が子の AB の2名で、Bが一般障害者(55歳)のケース。相続財産は1億円で遺産分割は半分ずつとします。

障害者控除額=

(85歳 - 55歳) × 10万円 = 30 × 10万円 = 300万円

Aの相続税額 = 385万円

Bの相続税額 = 85万円(300万円障害者控除)

上記の例では、Bが相続財産50%を取得したので控除300万円を使い切れています。仮にBが10%の財産を相続した場合は控除を使い切れなくなります。このような場合でも、障害者の扶養義務者(A)である他の相続人の相続税から残りを控除することが可能です。当該制度の障害者とは以下に掲げる障害者手帳の保有者が目安となりますが、その他詳細な定めがあるため、実際の適用については税務署や専門家等へご確認ください。

【一般障害者】

●身体障碍者手帳上の障害者等級が3級~6級

●精神障害者保健福祉手帳上の障害等級が二級または三級

【特別障害者】

●身体障碍者手帳上の障害者等級が1級~2級

●精神障害者保健福祉手帳上の障害等級が一級