ワンポイント税務

-

2021年7月号 ❝いまさら聞けない❞相続税の基礎知識②

今回も前回に引き続き、相続税の基本的なトピックについて、ポイントとなる主要なテーマごとに概説させていただきます。

兄弟姉妹や、甥・姪、第三者が相続等をする場合は相続税が2割増しされる

相続人は配偶者や子供になる場合が多いですが、いない場合などは兄弟や甥・姪が相続人となります。遺言で血縁関係の無い第三者が遺産を取得する場合もあります。このような場合、相続税のルール上、通常の相続税額に加えて2割税額が上乗せされます。正確には、相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、被相続人の一親等の血族(代襲相続人となった孫(直系卑属)を含む)及び配偶者以外である場合は、相続税額の2割に相当する金額が加算。なお、既に子が亡くなって孫が代襲相続人となる場合は2割加算されません。

なお、事前に綿密な試算及び計画が必要ですが、相続財産が多額である場合等は、遺言によって孫へ遺贈することにより、当該2割加算制度の税負担を考慮しても全体として節税できる場合があります。

死亡前の3年以内に贈与した財産額は、相続税の課税対象となる

相続などで財産を取得した人が、被相続人からその相続開始前3年以内に贈与を受けた財産があるときは、その人の相続税の課税価格に贈与を受けた財産(贈与時の価額)を加えて相続税の計算が行われることになります。贈与時に贈与税を払っていた場合は、相続税から差し引かれますので二重課税にはなりません。この3年以内贈与加算の対象は相続人ですので、相続人でない孫などへの贈与は対象となりません。

相続税法上の相続財産額が基礎控除の金額以下であれば、申告書の提出も不要

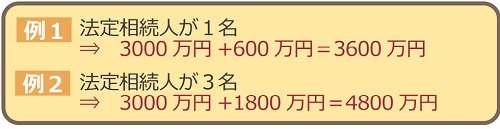

相続が発生した時、自分に相続税がかかるのか、又は申告書を提出する必要があるのか迷う方も多いかもしれません。基本的に、遺産額が基礎控除の金額以下であれば相続税はかからず、申告書の提出も必要ありません。ただし、一般的な遺産額と、相続税のルール上の相続財産額は若干の違いがありますのでご留意ください。基礎控除額は3,000万円に法定相続人の数に600万円を掛けて加えた金額になります。

一般的な遺産額と相続財産額との主な違いとしては以下のものが挙げられます。・3年以内に贈与した財産

亡くなる前3年以内の贈与財産は加算される取り扱い。一般的に既に贈与された財産は遺産に含まれていないため、留意が必要です。

・みなし相続財産(死亡保険金や死亡退職金等)

本来の相続財産と違い、相続税法上で相続財産とされる“みなし相続財産”。よくあるのが死亡保険金と死亡退職金です。これらは通常は相続財産でないため、遺産分割や相続の対象となるものではありません。しかし相続税の計算上は加算する必要があるため留意が必要です。なお、死亡保険金等については後述の非課税の金額を控除した後の金額が対象となります。

・葬儀費用葬儀費用は相続で分割対象となる相続財産(債務)ではありませんが、相続税の計算上は、相続税のルールで認められる葬儀費用の範囲内において、その他の債務と同様に控除することができます。従って、通常の遺産額から差し引いて考える必要があります。

これらを踏まえて、相続税のルール上の相続財産額が基礎控除額の範囲内なら、申告や納税は必要ありません。なお、配偶者の税額軽減や小規模宅地等の特例を利用する場合は、納税がゼロであっても申告書の提出が必要になります。

生命保険金や死亡退職金は非課税となる金額がある

被相続人の生命保険金で、被相続人が契約者(保険料の支払者)のものや死亡退職金は“みなし相続財産”となり相続税対象ですが、ルール上「法定相続人の数×500万円」は非課税となります。例えば法定相続人が子供3人の場合は1500万円分は非課税で、受取人の数と関係ありません。仮に子供3名のうち1名のみが1500万円の死亡保険金を受け取った場合でも、3名分の1500万円が非課税の対象となります。