ワンポイント税務

-

2021年6月号 ❝いまさら聞けない❞相続税の基礎知識

今回は、相続税の基礎的な知識の再確認のために、トピックごとのポイントを概説させていただきます。

配偶者は相続税がかからない場合が多い

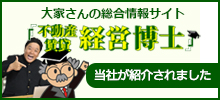

夫婦のお財布は税務上は別として扱われますので、夫婦間での資金のやり取りは生活必要資金等を除き、原則として贈与税の課税対象とされます。しかし、生前の財産は夫婦の協力により構築されたものである点や、残された配偶者の生活を保障する目的から、相続税においては配偶者の税額軽減措置によって大幅に優遇されています。具体的には、相続により取得する財産が1億6千万円又は、法定相続分相当額については、相続税が課税されません。(それを超える部分について課税されます)

上記の税額軽減の留意点は、税額が生じない場合でも申告が必要になる点と、配偶者が多額に相続した場合は、その配偶者が死亡した時に、次の相続(子供が相続する等)の時に多額の相続税が生じる可能性がある事です。

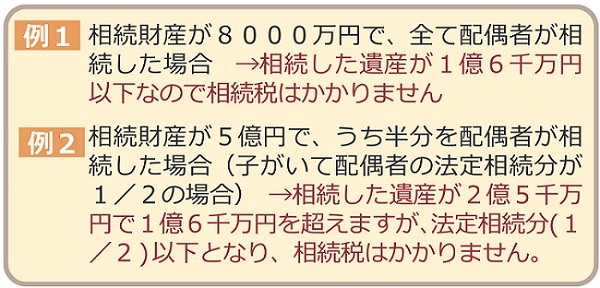

法定相続人が多いほど相続税は少なくなる

相続税には基礎控除があり、基礎控除の金額までは税金がかかりません。相続税の基礎控除の金額は「3000万円+法定相続人×600万円」とされています。従って、単純に法定相続人が多いほど基礎控除額が大きくなり、税額は少なくなります。また、基礎控除とは別に、法定相続人が多い方が税額が少なくなるような計算の構造となっています。計算構造の詳細は省略させて頂きますが、相続税が、法定相続人ごとに累進税率を適用していることによるものです。

なお、上記試算には含めていませんが、生命保険金や死亡退職金等の非課税限度額についても、法定相続人が増えるほど非課税額が増えるルールとなっています。相続税における法定相続人は、民法で定められた法定相続人と原則同じです。ただし、養子については相続税の計算上においては、1名(実子がいない場合は2人)が限度とされています。これは、養子を用いた過度な節税をある程度抑制するためです。

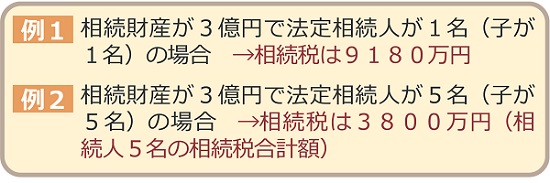

自宅の敷地の評価額は大幅に減額される(相続税が少なくなる)

前述の配偶者の税額軽減の特例と並んで、通常の相続においてとても影響の大きい項目です。小規模宅地等の特例と言い、簡潔に言うと、自宅の敷地についてその評価額が8割引きとなり、その結果、相続税が大幅に減額されるものです。なお、自宅敷地以外にも、貸付事業やその他事業に利用していた土地も対象となるのですが、ここでは自宅敷地のみについて言及致します。

小規模宅地等の特例(特定居住用宅地等)の適用の対象となると、自宅の敷地の330㎡以内の部分については、評価額が80%減額されます。

ポイントは、特例の対象となる土地について、330㎡という面積の限度額がある点です。都市圏のように1㎡あたりの土地の単価が高い場合に効果が大きくなります。なお、戸建ての土地のみならず、マンションの敷地持ち分についても適用の対象となります。このように、影響の大きな特例であり、適用の要件を満たすかどうかがとても重要になります。基本的には、亡くなった人が住んでいた自宅敷地を配偶者が相続する場合や、生前から同居している親族が相続する場合は適用の対象となりますが、判断は税理士等の専門家へ確認するようにしてください。