ワンポイント税務

-

2021年5月号 『相続税と贈与税』 第2回 贈与の活用方法と特例制度

前回は相続税と贈与税の共通点と相違点について書かせて頂きましたが、今回は贈与税に関し、贈与の活用方法や特例制度について記載させて頂きます。

贈与の活用方法(暦年課税)

前回のポイントは以下の通りです。

1.贈与税は相続税を補完する機能があり❝相続税逃れ❞を防ぐ目的がある。

2.同じ財産額を対象とした場合は税率の設定が相続税より贈与税のほうが高い。

3.相続は意図しない時に1度だけだが、贈与税は任意に複数回、複数名に行える。

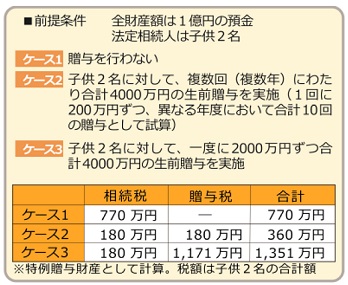

以上の違いにより贈与によって税負担(相続税・贈与税)が少ない形での財産の移転を達成することができます。以下に、簡単な例を挙げさせて頂きます。

このように、各ケースにおいて税額に大きな相違が生じます。ケース3は一度に多額の財産を贈与すると納税額が大きくなることを示しています。ケース2は複数回で贈与を実施した結果、贈与をしないケース1に比べて税負担が減少することを示しています。これは1回の贈与額が少額であるため、ケース1より低い税率が適用されるためです。全体としての税負担を減らすことを考えるのであれば、一度相続税の試算を行い想定される税率を把握した上で、贈与する金額を適切に決定する必要があります。

なお、複数回(複数年)にわたって贈与を実施する上での留意点があります。例えば上記のケース2の場合において、親と子供の間で毎年200万円を10年間にわたって贈与することが約束(契約)されている場合は、その贈与の支払いが毎年複数回に分割されているとしても、合計2000万円を受け取ることができる権利を1度に贈与されたものとして贈与税が生じてしまいます。従って、複数回の贈与について、贈与の都度、贈与金額を決定し贈与契約(約束)を結ぶことが重要です。最適な贈与額と併せて税理士と相談しながら検討することをお勧め致します。

贈与税の特例制度について

贈与税は前述の通り相続税よりも高い税率が設定されています。しかし高齢化が進展し高齢者が保有する財産を若い世代へ早めに移転させ、消費等の経済活動を活性化させる必要があるとの要請から、贈与税の特例的な制度があります。

①相続時精算課税制度

相続時精算課税制度は、贈与税を一定の範囲内で免除(繰延)し、相続時の相続税の支払いの際に贈与対象資産に係る税金を支払うというものです。贈与時点で2500万円以内の贈与財産については贈与税支払いの必要がなく、相続時に当該贈与財産を含めて相続税を支払うことで、税金の支払い先延ばしが可能となります。2500万円の控除額に達するまでは、複数年にわたって利用することが可能です。留意点としては、この制度を利用した場合は相続時まで継続適用することとなり、左表ケース2の通常の贈与課税制度(暦年課税)は使用できなくなります。ポイントは、この制度で贈与された財産の評価は相続時ではなく贈与時点でなされる点です。従って、今後価格の上昇が見込まれたり、賃料や配当などのインカムゲインが生じる不動産や有価証券を贈与対象とする場合は、よりメリットがあると考えられます。なお、本制度の適用要件として原則贈与者が60歳以上であること、受贈者が20歳以上の贈与者の推定相続人及び孫であること、となっています。

②住宅取得等資金の非課税制度

本年12月までの間に、直系尊属からの贈与により住宅取得等資金の贈与を受けて、一定の条件のもとで住宅の新築や取得等を行った場合に、一定額までの贈与税が非課税とされる時限的な措置です。適用にあたり各種詳細な要件等があります。

③教育資金の一括贈与非課税制度

2023年3月までに直系尊属から30歳未満の直系卑属に教育資金の一括贈与を行った場合、最大で1500万円まで非課税で贈与することができる時限的な措置です。適用にあたり金融機関を利用する必要があり、各種詳細な要件等があります。