ワンポイント税務

-

2021年4月号 『相続税と贈与税』 第1回 相続税の基本と税額

今回は相続税と贈与税の基本的な内容とその違いについて、簡単にイメージして頂くことを目的に概説させて頂きます。なお、実際の計算においては各種の特例や詳細な計算のルールがありますが今回は割愛しています。申告や意思決定の際は必ず税務専門家の助言を得るようお願いいたします。

相続税と贈与税の目的と類似点

相続税と贈与税は、経済的な価値のある財産を対価なしに無償で受け取った場合に、財産を受け取った受贈者又は相続人等が支払う税金です。

どちらも対象財産の価額が高いほど高い税率がかかる、いわゆる累進税率が適用されていて、国民間の資産の再分配を図るという役割を果たしています。

昨今では法人税等の国際的な低下圧力等もありますので、相続税や贈与税及び消費税は今後も増税の傾向が強くなるものと考えられます。また、贈与税の目的は「相続税逃れ」を防ぐ事にあるとされ、相続税の補完的な税とされます。亡くなった時点の財産に相続税が課されるのであれば、死ぬ前に全ての財産を子や孫に無償であげてしまえば税負担を回避できることになりますので、贈与税を課すことで税逃れを防ぐという理屈です。

相続税と贈与税は基本的には同じ目的をもっており、対価なしで無償で移転した財産を評価し、そこから一定の金額を控除し(基礎控除といいます)、残った残額に税率を乗じるという計算構造も同様です。以下に簡略化した算式を示します。

■相続・贈与税の計算式 (※相続人が1名の場合)

(相続または贈与財産額-基礎控除額)×累進税率-控除額=税負担額

相続税と贈与税の相違点

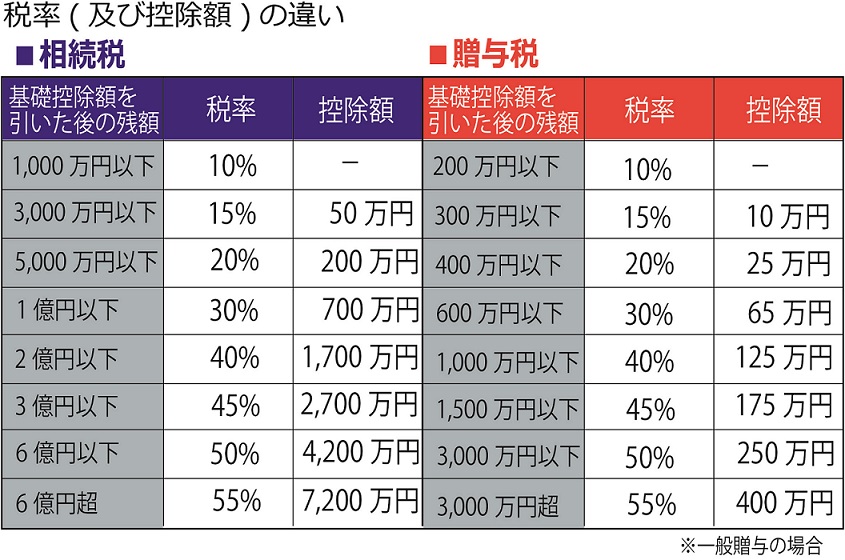

相続は死亡時に一度きり、意図しないタイミングで生じる事象であるのに対して、贈与税は贈与の都度に複数回生じ、また、意図するタイミングで生じさせることができる点で大きく異なります。これらの点から、両者には ①基礎控除額と ②税率に大きな差があり、端的に言えば、移転する財産額が同じ場合には、贈与税の方が遥かに高くなるような構造となっています。

■基礎控除額の違い

相続税 3,000万円+法定相続人の数×600万円

贈与税 110万円(毎年)

例えば対象となる財産額が5,000万円のとき、相続の場合は、5,000万円-3,600万円=1,400万円(法定相続人が1名の場合)に課税されるのに対し、贈与の場合は、5,000万円-110万円=4,890万円に対して課税されますので、当然に贈与の場合の方が税負担は大きくなります。なお贈与の場合は、1回ごとに贈与税が生じるわけではありません。各人ごと1年間に受けた贈与を合算して計算します。従って基礎控除額110万円は毎年1年間に対するものです。

また、上記のように税率も贈与税の方が高く設定されています。例えば、基礎控除を引いた後の残額がそれぞれ3,000万円であった場合、相続税は、3,000万円×15%-50万円=400万円(相続人が1名の場合)であるのに対し、贈与税は、3,000万円×50%-250万円=1,250万円となり、850万円もの差が生まれます。

このように、相続税と贈与税を単純に比較した場合、無償で移転する財産に対して課せられる税金という本質は同じものの、贈与税は相続税を補完する性質から税額が大きくなる構造という基本原則を抑えて頂きたいと思います。他方、相続と異なり、贈与は金額とタイミング、回数をコントロールすることが可能です。この点、複数回(複数年)に分けて贈与を行ったり、複数名に対して贈与することにより、税負担を抑えることを検討することが必要となります。

今回は贈与税の内容と税負担などの基本を概説しましたので、次回は活用法としての贈与の特例などをお話しします。