ワンポイント税務

-

2021年2月号 相続財産譲渡時の「取得費の特例」について

確定申告の時期が近づいています。今回は節税になるものの見落とされがちな「取得費加算制度」について簡単に説明させていただきます。

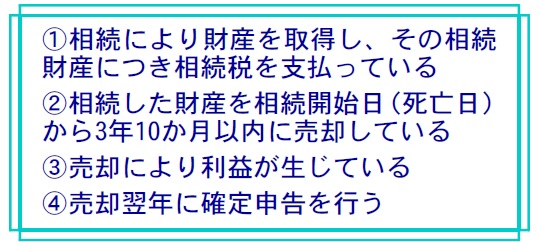

取得費加算制度は、相続又は遺贈(以下相続)により取得した不動産や株式などの財産を相続後に売却したことで税金が発生する場合に、税額を一定程度減少させることができるものです。以下の場合に適用を受けられます。

たとえば、相続税を支払って親の不動産を相続したものの、相続人である子供は使用しない為、市場で売却するケースは多々あります。その相続した不動産が、親が取得した金額よりも大きく値上がりしていた場合は、売却に際して多額の利益が生じます。この場合、相続税と所得税の両方がかかってしまうことになりますが、取得費加算の特例制度を適用することにより、一定額の税金を減額することができます。では、どの程度の税額の減少効果があるのでしょうか?これはケースにより異なり、

①相続財産にかかった相続税額の大きさ

②売却した財産がどれだけ儲かったか

により減少する税額も変わります。

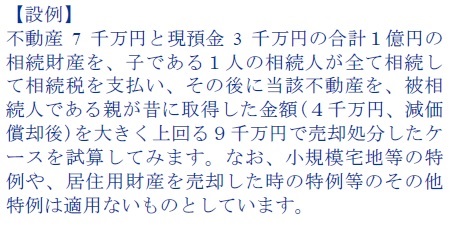

参考までに簡潔な例を下欄にお示しさせて頂きますのでご覧ください。

※1 不動産の取得費は被相続人(親など)が取得した当時の取得価額を引き継ぎます。 なお、家屋については減価償却を考慮します。

※2 取得費加算額= 1,220 万円x(7,000 万円/ 10,000 万円)となります。すなわち、支払った相続税額のうち、売却した不動産の割合(本例では70 %)に 応じる金額となります。

このように、取得費加算制度を適用することにより、相続財産の売却時に係る税額を一定程度減らすことが可能となります。本設例では、不動産を売却したケースを掲げましたが、株式等の有価証券、その他の財産でも同様です。

実際に私が関与させていただいた事例では、相続した上場株式をその後に売却して多額の利益が生じたケースがあり、取得費加算制度を利用することにより数百万円の税額が減少したケースもありました。上場企業の株式、もしくは未上場企業の株式のどちらであっても適用は可能です。

この設例では、不動産の取得費= 4,000万円とし、過去に被相続人が支払った取得額が判明するものとして計算しています。ただ、実際のところは、被相続人が不動産を取得した時点が大昔である等の理由で、資料がなく、取得金額が不明なケースも散見されます。その場合は、売却額の5%を取得費とみなして計算する場合もあります。このような場合であっても、取得費加算制度は適用が可能です。

なお、売却した財産が不動産である場合においては、相続した不動産を相続人が居住用財産として利用していた場合の各種特例や、被相続人の居住用財産(空き家)を売ったときの特例も、要件を満たすことができれば適用を受けられます。昨年中に相続により取得した財産を売却し、多額の利益が生じている場合については、これらの特例の可否について税理士等へ事前に相談してみてください。